Đẩy mạnh tín dụng, đưa vốn vào sản xuất, kinh doanh

Tín dụng tăng giảm thất thường

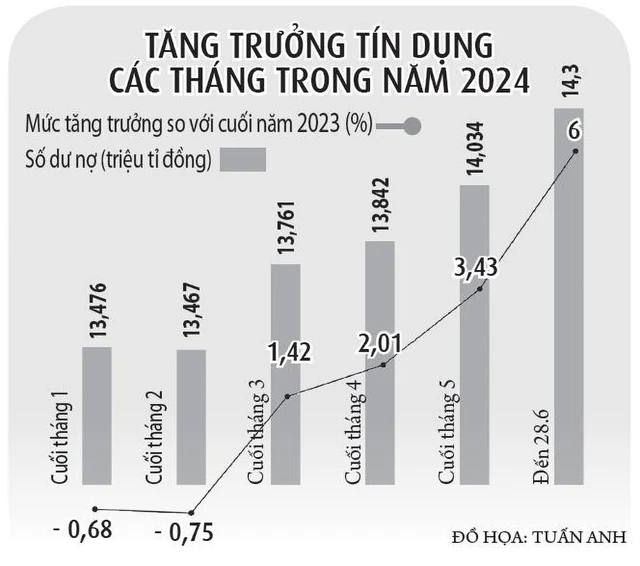

Ngay từ đầu năm, Ngân hàng Nhà nước (NHNN) đã giao hết toàn bộ chỉ tiêu cho các NH để các đơn vị chủ động thực hiện nhằm đạt được mức chung đề ra của năm 2024 ở mức khoảng 15%. Dù triển khai nhiều biện pháp nhưng tăng trưởng tín dụng trồi sụt qua các tháng, không như kỳ vọng. Cụ thể, tăng trưởng tín dụng ban đầu khá thấp, ghi nhận mức âm trong 2 tháng đầu năm. Từ cuối tháng 3 đến nay đã tăng trưởng tích cực, cải thiện qua các tháng.

Tính đến ngày 15.6, tăng trưởng tín dụng ghi nhận ở mức 3,79% so với cuối năm 2023 nhưng đến ngày 28.6 lên mức 6%. Dù vậy, qua tháng 7 tốc độ tăng trưởng tín dụng đã chậm lại, tính đến 17.7 ghi nhận mức tăng còn 5,26% so với cuối năm 2023. Như vậy với kế hoạch đề ra đầu năm ở mức 15%, các nhà băng sẽ phải đẩy mạnh tốc độ tăng trưởng những tháng còn lại cuối năm khi dư địa tín dụng tăng trưởng còn trên 9%.

Ngân hàng giảm lãi suất cho vay vẫn khó tăng tín dụng

Ngọc Thắng

Dù vậy, tốc độ tăng trưởng tín dụng là không đồng đều. Một số NH thương mại cổ phần vừa công bố kết quả kinh doanh 6 tháng đầu năm cho thấy tăng trưởng tín dụng khá khởi sắc. Chẳng hạn, tăng trưởng tín dụng tại ACB 6 tháng đầu năm với tốc độ cao, gấp đôi con số bình quân ngành, lên mức 12,8%, đạt 550.000 tỉ đồng. Đây là mức tăng trưởng cao nhất trong một thập niên trở lại đây của nhà băng này. Còn tại Techcombank, tăng trưởng 11,6% so với đầu năm, lên ngưỡng 591.600 tỉ đồng. Mức tăng chủ yếu đến từ việc cho vay cá nhân mua bất động sản.

Nhờ đẩy mạnh tín dụng , dư nợ cho vay khách hàng của LPBank tại thời điểm cuối tháng 6 đạt hơn 317.394 tỉ đồng, tăng 15,2% so với đầu năm. Theo ông Hồ Nam Tiến, Tổng giám đốc LPBank, nhiều yếu tố tạo nên mức tăng trưởng rất cao trong quý 2. Hoạt động kinh doanh của nhiều cá nhân và doanh nghiệp (DN) phục hồi, cần bổ sung vốn lưu động cho hoạt động sản xuất kinh doanh . Tiếp đến, các đơn hàng xuất khẩu của DN sản xuất được cải thiện, dẫn tới nhu cầu về vốn ngoại tệ tăng lên.

Trong khi đó, khối NH thương mại nhà nước có tốc độ tăng trưởng thấp hơn. Tính đến cuối tháng 6, dư nợ toàn hệ thống của Agribank tăng 2,6% so với cuối năm 2023, BIDV tăng 5,83%, VietinBank tính đến ngày 23.7 tăng 7% so với cuối năm 2023, Vietcombank tăng trưởng tín dụng đến ngày 17.6 ở mức 2,1%.

Theo đánh giá từ NHNN, nguyên nhân tăng trưởng tín dụng ở mức thấp đến từ yếu tố khách quan và chủ quan. Đó là nhu cầu tín dụng và sức hấp thụ vốn của nền kinh tế còn gặp khó khăn do bị ảnh hưởng từ nền kinh tế thế giới diễn biến phức tạp, khó lường, trong khi kinh tế trong nước phục hồi chưa rõ nét, năng lực tài chính của DN bị suy giảm, chưa đáp ứng được điều kiện vay vốn. Về nguyên nhân chủ quan, một số NH có xu hướng thận trọng trong việc cấp tín dụng trong bối cảnh nợ xấu gia tăng.

Triển khai các biện pháp đồng bộ

NHNN cho biết sẽ tiếp tục theo dõi, đánh giá để điều chuyển chỉ tiêu tăng trưởng tín dụng đã phân bổ đầu năm từ NH không có khả năng tăng trưởng đến nơi cần để tạo điều kiện cho tăng trưởng tín dụng tích cực. Đồng thời, yêu cầu NH cơ cấu tín dụng được duy trì hợp lý, tín dụng tập trung vào các lĩnh vực sản xuất kinh doanh , lĩnh vực ưu tiên và các động lực tăng trưởng kinh tế; tín dụng các lĩnh vực tiềm ẩn rủi ro tiếp tục được kiểm soát. Ngoài các giải pháp giảm lãi suất và điều hành tín dụng , các NH tăng cường trao đổi, làm việc với khách hàng vay vốn để tháo gỡ khó khăn, vướng mắc nhằm tăng khả năng tiếp cận tín dụng của DN, cá nhân.

TS Cấn Văn Lực (Viện Đào tạo và nghiên cứu BIDV) cho rằng để tăng khả năng tiếp cận và hấp thụ vốn của nền kinh tế, cần triển khai các biện pháp tác động tổng cung và cầu. Trong đó cần tập trung vào các động lực tăng trưởng như đẩy mạnh xuất khẩu, kích cầu đầu tư tư nhân, cải thiện môi trường đầu tư, kinh doanh , kích cầu tiêu dùng. Cần có đánh giá đúng và trúng thực trạng tình hình DN, từ đó tháo gỡ kịp thời và chính xác những tồn tại, vướng mắc được chỉ ra. Đồng thời gia tăng nguồn lực cho các tổ chức tín dụng để có thể hỗ trợ nền kinh tế, phát triển thị trường tài chính cân bằng hơn, ưu tiên tháo gỡ khó khăn cho thị trường trái phiếu DN để giảm bớt gánh nặng cho kênh tín dụng …

Dù vậy, ông Cấn Văn Lực cho rằng DN cần quyết tâm cơ cấu lại, giảm chi phí, nâng cao hiệu quả, trách nhiệm sử dụng vốn, minh bạch thông tin, theo đúng cam kết, hồ sơ phát hành trái phiếu hoặc vay vốn; chủ đầu tư, DN bất động sản xem xét tiếp tục giảm giá bán về mức hợp lý hơn, phù hợp hơn với thu nhập của người dân... Các DN cũng nên đa dạng nguồn vốn, tránh phụ thuộc vào vốn vay, quan tâm hơn đến phương thức thuê tài chính, tài trợ chuỗi cung ứng cũng như tăng cường kiểm soát rủi ro, nhất là rủi ro tài chính, lãi suất, tỷ giá, lừa đảo, an ninh mạng.

Riêng các NH cần tiết giảm chi phí, cân đối chi phí huy động vốn, phấn đấu tiếp tục giảm mặt bằng lãi suất cho vay; chủ động cơ cấu lại nợ, triển khai các gói tín dụng , rà soát, linh hoạt hơn, phù hợp hơn trong việc áp dụng (không phải là hạ chuẩn) các điều kiện tín dụng gồm cả việc xem xét, chấp nhận tài sản bảo đảm là hàng tồn kho, đơn hàng, hợp đồng thi công... Đồng thời tinh giản quy trình, đẩy nhanh tiến độ phê duyệt tín dụng ; đẩy mạnh ứng dụng công nghệ thông tin và chuyển đổi số, thanh toán không dùng tiền mặt (vừa là tiết giảm chi phí, vừa giảm thủ tục giấy tờ và phù hợp với xu thế)…

PGS-TS Nguyễn Hữu Huân (ĐH Kinh tế TP.HCM) lại cho rằng mức tăng trưởng tín dụng những tháng cuối năm hoàn toàn có thể tăng lên mức 15% nhưng điều này là không quá cần thiết mà nên quan tâm nhiều hơn đến chất lượng tín dụng . Các năm 2011, 2014, 2018 tăng trưởng tín dụng ở mức cao nhưng hiệu quả đạt được của nền kinh tế không cao vì chủ yếu bất động sản sốt. Còn hiện nay dòng tiền gần như vào lĩnh vực sản xuất kinh doanh nên dù tăng trưởng tín dụng thấp nhưng kinh tế vẫn tăng trưởng. "Tăng trưởng tín dụng năm nay ở mức 11 - 12% thì kinh tế vẫn có thể tăng trưởng đạt được mức 6%. Năm nay vấn đề lo nhất vẫn là tỷ giá và lạm phát", ông Nguyễn Hữu Huân nhận định.

Thủ tướng Chính phủ vừa có Công điện số 71 yêu cầu NHNN tiếp tục sử dụng hiệu quả các công cụ điều hành để điều tiết tỷ giá, lãi suất, phù hợp với diễn biến tình hình kinh tế vĩ mô và mục tiêu đề ra, đáp ứng nhu cầu vốn cho nền kinh tế; tăng cường thanh tra, kiểm soát rủi ro nợ xấu, triển khai hiệu quả các biện pháp xử lý nợ xấu, nâng cao chất lượng tín dụng . NHNN tiếp tục chỉ đạo các NH thương mại tiết giảm chi phí hoạt động, tăng cường ứng dụng công nghệ thông tin, chuyển đổi số để giảm lãi suất cho vay đối với các lĩnh vực ưu tiên; thúc đẩy tăng trưởng tín dụng , tập trung cho các lĩnh vực sản xuất kinh doanh , lĩnh vực ưu tiên, các động lực tăng trưởng kinh tế, ưu tiên hạn mức tín dụng cho các tổ chức tín dụng hoạt động hiệu quả, nhất là cho nhà ở xã hội, tăng trưởng xanh, chuyển đổi số, kinh tế tuần hoàn…